Feb

Superbonus 2021: pubblicata la guida aggiornata a febbraio dell’AdE

E’ stata pubblicata in questi giorni la guida aggiornata al Superbonus 2021 da parte dell’Agenzia delle entrate

Home » News »

Dopo quella rilasciata a luglio dell’anno scorso, l’Agenzia delle Entrate ha pubblicato nel mese di febbraio la nuova guida aggiornata al superbonus 2021. Puoi trovare la nuova guida è disponibile sul sito dell’Agenzia delle Entrate cliccando qui. L’AdE ha deciso di pubblicare questo aggiornamento viste le consistenti modifiche della normativa apportate dalla legge di bilancio 2021 di cui abbiamo parlato qui.

La più importante di queste novità riguarda senza dubbio la durata della maxi-detrazione del 110%. Infatti il Superbonus è stato prorogato al 30 giugno 2022 (in determinate situazioni, al 31 dicembre 2022 o al 30 giugno 2023). Ma le novità della guida aggiornata a febbraio del Superbonus 2021 non si fermano qui.

Ad esempio adesso sono previsti anche dei nuovi interventi che danno diritto al superbonus. Tra questi figurano la coibentazione del tetto tra i lavori di isolamento termico, l’abbattimento delle barriere architettoniche, ed i lavori effettuati su edifici composti da 2 a 4 unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà.

Abbiamo cercato di approfondire queste novità insieme ai nostri esperti qui di seguito.

La proroga del Superbonus

Tra le novità contenute nella guida al Superbonus 2021 vi è senza dubbio quella della sia proroga al 30 giugno 2022. La proroga in questione riguarda la gran parte dei contribuenti anche se sono previste delle tempistiche diverse. Le casistiche possono essere le seguenti:

- per gli istituti autonomi case popolari (IACP) il superbonus spetta anche per le spese sostenute dal 1° gennaio 2022 al 31 dicembre 2022;

- sempre per gli IACP, per gli interventi per i quali al 30 giugno 2022 siano stati effettuati lavori per almeno il 60% dell’intervento complessivo il superbonus spetta anche per le spese sostenute entro il 30 giugno 2023;

- per i lavori in condomini o in edifici di unico proprietario o comproprietari (massimo 4 unità immobiliari), se al 30 giugno 2022 sono effettuati lavori per almeno il 60% dell’intervento complessivo, la scadenza è prorogata al 31 dicembre 2022.

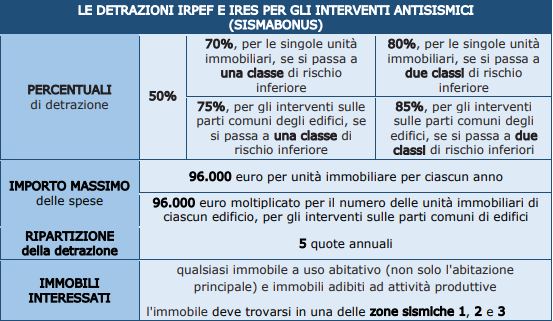

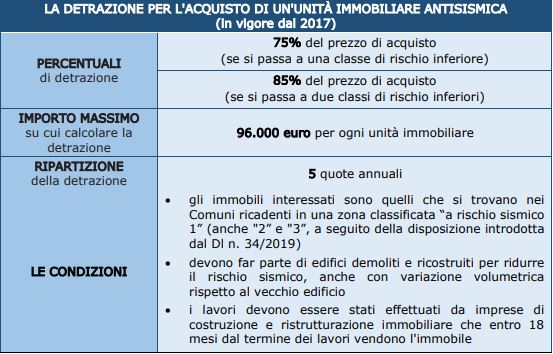

Superbonus 2021: sale il tetto delle spese per interventi antisismici

La guida dell’Agenzia delle Entrate aggiornata a febbraio del superbonus 2021 specifica anche le novità relative al sismabonus 110%.

La detrazione per gli interventi antisismici è elevata al 110% anche per le spese sostenute dal 1° luglio 2020 al 30 giugno 2022. In particolare, per quanto riguarda le spese sostenute nell’anno 2022, la detrazione è ripartita in quattro quote annuali di pari importo.

Nel caso in cui il beneficiario opti per la cessione del credito ad un’impresa di assicurazione, contemporaneamente potrà stipulare una polizza assicurativa che copra il rischio di eventi calamitosi. In questo caso il beneficiario potrà usufruire di una detrazione per i premi assicurativi versati pari al 90%.

I limiti di spesa sono i seguenti (fonte: Money.it) :

Da queste due tabelle possiamo evincere come i limiti delle spese ammesse all’ecobonus e al sisma bonus sostenute siano aumentati del 50%.

Questi nuovi limiti di spesa tuttavia valgono solamente per gli interventi di ricostruzione riguardanti i fabbricati danneggiati dal sisma nei comuni di cui agli elenchi allegati:

- al decreto legge n. 189/2016 (convertito, con modificazioni, dalla legge n. 229/2016);

- di cui al decreto legge n. 39/2009 (convertito, con modificazioni, dalla legge n. 77/2009);

- nei comuni interessati da tutti gli eventi sismici verificatisi dopo l’anno 2008 dove sia stato dichiarato lo stato di emergenza (In questo caso, le detrazioni sono alternative al contributo per la ricostruzione. Inoltre verranno calcolate su tutte le spese necessarie al ripristino dei fabbricati danneggiati, comprese le case diverse dall’abitazione principale, con esclusione degli immobili destinati alle attività produttive).

Per quanto riguarda i territori dei comuni colpiti da eventi sismici postumi al 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza, il sismabonus spetta per l’importo eccedente il contributo previsto per la ricostruzione.

L’eliminazione delle barriere antisismiche rietra tra gli interventi trainati del Superbonus 2021?

Una delle novità più grandi riguarda la possibilità di usufruire delle detrazioni anche per gli interventi previsti dall’articolo 16-bis, comma 1, lettera e), del Dpr 917/1986 eseguiti congiuntamente agli interventi trainanti.

Questi interventi sono in sostanza quelli che riguardano la rimozione di barriere architettoniche. Pertanto si tratta di interventi che mirano ad installare ascensori e montacarichi ma non solo questi. Rientrano nel Superbonus 2021 anche quegli interventi che puntano alla realizzazione di ogni strumento che, attraverso la comunicazione, la robotica e ogni altro mezzo di tecnologia più avanzata, sia adatto a favorire la mobilità interna ed esterna all’abitazione per le persone portatrici di handicap in situazione di gravità.

A questo proposito precisiamo che per ora, per il bonus ascensori 110%, non è possibile usufruire dello sconto in fattura o della cessione del credito.

Scarica la nostra guida gratuita sul Superbonus 110%!