Beneficiari Superbonus: chiarimento su IPAB e condomini

Il nuovo chiarimento dell’Agenzia delle Entrate su beneficiari Superbonus come IPAB e condomini

Home »

Sono molti i chiarimenti forniti fino a questo momento dall’Agenzia delle Entrate in merito al Superbonus 110%. Chiarimenti che probabilmente continueranno ad arrivare anche nel 2022 visto che in questi giorni sta per essere approvata la Legge di Bilancio 2022 che potrebbe contenere importanti modifiche.

Per il momento tuttavia, l’ultimo chiarimenti, arrivato con la risposta dell’Agenzia delle Entrate 10 dicembre 2021 riguarda i beneficiari superbonus. In particolare, la risposta si intitola proprio:

“Superbonus – Istituzione Pubblica di Assistenza e Beneficienza e mancanza del presupposto soggettivo – art. 119 del decreto legge n. 34 del 2020 convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77 e successive modifiche”.

Nella risposta fornita dall’Agenzia del Fisco Italiano non solo si prende in esame la casistica in cui ad essere fra i beneficiari superbonus siano IPAB (Istituzione Pubblica di Assistenza e Beneficienza) ma si chiariscono anche alcuni aspetti legati ai condòmini e condomini.

Un chiarimento come questo quindi, a nostro avviso, merita di essere approfondito con attenzione qui di seguito.

I beneficiari superbonus 110%

Il chiarimento dell’Agenzia delle Entrate arriva dopo che un’istante, qualificatosi come IPAB ovvero come ente senza scopo di lucro che si occupa di affittare le unità abitative a canoni calmierati a persone bisognose, ha chiesto se potesse essere considerato come uno dei soggetti beneficiari.

La risposta dell’Agenzia delle Entrate, torna quindi a prendere nuovamente in esame i beneficiari superbonus previsti dalla normativa (di cui avevamo già parlato qui) che sono i seguenti:

- condomini e persone fisiche, al di fuori dell’esercizio di attività di impresa, arte o professione, con riferimento agli interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche;

- persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni, su unità immobiliari, su un massimo di due unità immobiliari;

- istituti autonomi case popolari (IACP);

- cooperative di abitazione a proprietà indivisa, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci;

- organizzazioni non lucrative di utilità sociale, organizzazioni di volontariato, associazioni di promozione sociale;

- associazioni e società sportive dilettantistiche, limitatamente ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi.

Le IPAB non possono usufruire del Superbonus

A questo punto l’Agenzia del Fisco Italiano prova a fugare ogni dubbio in merito alla questione se le IPAB possano usufruire o meno della maxi-detrazione. Il chiarimento stabilisce che non sussistono, in capo alle IPAB (proprietario della maggior parte delle unità immobiliari facenti parte del compendio immobiliare costituito in “condominio”), i presupposti soggettivi per poter fruire del Superbonus.

La normativa del Superbonus infatti non contempla, come abbiamo riportato nel paragrafo precedente, tra i potenziali beneficiari superbonus, gli istituti pubblici di assistenza e beneficienza (IPAB).

I locatari possono essere dei beneficiari superbonus

L’Agenzia delle Entrate precisa inoltre che anche i locatari possono essere ritenuti beneficiari del superbonus 110%. I singoli condòmini che sono anche locatari, possono realizzare pertanto interventi agevolabili a patto che lo facciano al di fuori di attività di impresa, arti e professioni.

Se le persone fisiche svolgono attività di impresa, arti e professioni, possono però comunque rientrare fra i beneficiari superbonus. Per rientrare nella maxi-detrazione devono però effettuare interventi su immobili appartenenti all’ambito “privatistico” e, dunque, diversi dagli/dalle immobili/unità immobiliari:

- che costituiscono l’oggetto della propria attività;

- strumentali alle predette attività di impresa, arti e professioni;

- beni patrimoniali appartenenti all’impresa.

Quest’ultimo è un principio che, tra le altre cose, trova conferma nel fatto che sono gli immobili definiti come residenziali ad essere quelli ammessi al Superbonus.

La circolare 24/E

In ogni caso, l’Agenzia delle Entrate era già intervenuta fornendo chiarimenti in merito ai beneficiari superbonus tramite la circolare n.24/E.

La circolare stabilisce che, ai fini della detrazione, le persone fisiche che sostengono le spese devono possedere o detenere l’immobile oggetto degli interventi in base ad un titolo idoneo. In particolare, questo titolo, dovrà essere detenuto dai beneficiari superbonus al momento di avvio dei lavori di efficientamento energetico o sismico oppure al momento dei pagamenti delle spese se ciò avvieni prima dell’avvio dei lavori.

I soggetti che intendono usufruire della maxi-detrazione devono pertanto detenere l’immobile in qualità di:

- proprietario,

- nudo proprietario

- titolare di altro diritto reale di godimento (usufrutto, uso, abitazione o superficie),

- in base ad un contratto di locazione, anche finanziaria, o di comodato, regolarmente registrato.

Ed è per queste ragioni che i singoli condòmini, al di fuori di attività imprenditoriali, arti e professioni, possono essere beneficiari superbonus. Precisiamo inoltre che potranno beneficiare della detrazione sia per gli interventi effettuati sulle parti comuni che sulle singole unità immobiliari dell’edificio.

Quali requisiti devono rispettare i locatari per essere beneficiari superbonus?

Per rientrare tra i beneficiari superbonus, i locatari devono

- detenere gli immobili oggetto degli interventi n base ad un idoneo titolo giuridico (contratto di locazione regolarmente registrato);

- sostenere direttamente le spese per tali interventi;

- essere in possesso del consenso espresso da parte del proprietario dell’immobile.

Si a Bonus facciate, Ecobonus e Sismabonus ordinari per gli IPAB

Sempre secondo l’Agenzia delle Entrate, le IAPB possono comunque beneficiare dei seguenti bonus:

- il bonus facciate (articolo 1, commi da 219 a 223, della legge 27 dicembre 2019, n. 160);

- le detrazioni previste per gli interventi di efficienza energetica (ecobonus);

- agevolazioni per miglioramento antisismico (sismabonus), di cui agli articoli 14 e 16 del decreto legge n. 63 del 2013.

Conclusioni

Le novità di questa risposta dell’Agenzia delle entrate sono quindi sostanzialmente 2:

- La prima che le IAPB non possono essere considerate fra i soggetti beneficiari superbonus.

- La seconda invece è che il il bonus 110% può essere fruito dai singoli locatari (con idoneo contratto) sia per gli interventi trainanti in condominio che per le singole unità immobiliari come interventi trainati. Ciò è anche valido per gli edifici composti da più di quattro unità immobiliari distintamente accatastate posseduti da un unico proprietario o in comproprietà da più persone fisiche.

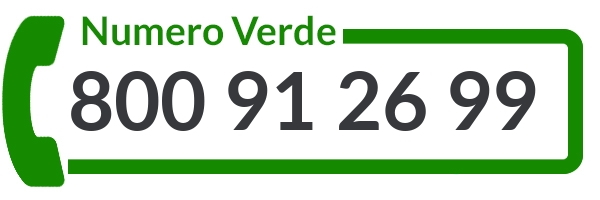

Per rimanere aggiornato compila il modulo che trovi qui sotto con i tuoi dati!