Debiti fiscali: come regolare la propria posizione con il fisco con il credito d’imposta

Debiti fiscali iscritti a ruolo: come regolare la propria posizione con il fisco tramite il credito d’imposta derivante da bonus come il Superbonus 110%

Home »

Una delle maggiori curiosità sul credito d’imposta è la sua possibilità di utilizzarlo in compensazione tramite il modello F24. Le nuove norme sulla cessione del credito multipla limitano questo passaggio a sole 3 volte, pertanto è in evitabile che alla fine del percorso qualcuno usi questi crediti in compensazione (ne parliamo anche qui).

Ma cosa accade se il soggetto in questione ha dei debiti erariali iscritti a suo carico?

Nel Decreto Rilancio è prevista una specifica deroga alla normativa fiscale in vigore che permette l’utilizzo del credito d’imposta in compensazione in F-24 anche in presenza di debiti erariali maggiori di 1500 euro.

Cerchiamo di esaminare i dettagli di questa deroga in maniera approfondita qui di seguito.

Il Superbonus 110% in breve

Delle misure contenute nel Superbonus 110% abbiamo già avuto modo di parlare ampiamente fra queste pagine. Riportiamo brevemente alcuni aspetti salienti della misura per chiarezza.

Il Decreto Rilancio introduce prevede delle detrazioni per l’efficientamento energetico e sismico degli edifici che ammontano al 110% della spesa sostenuta. Gli interventi che le persone fisiche possono sostenere sono stati suddivisi in due categorie, interventi trainanti e trainati. Gli interventi trainati possono essere effettuati solo in concomitanza di interventi trainanti che pertanto sono più consistenti ed invasivi.

Altro punto saliente del Superbonus 110% è la possibilità, per coloro che effettuano questi interventi, di optare, al posto della detrazione per:

- un contributo, sotto forma di sconto sul corrispettivo dovuto, anticipato dal fornitore di beni e servizi relativi agli interventi agevolati. In questo caso il fornitore consenziente, recupera il contributo anticipato direttamente nel proprio cassetto fiscale, sotto forma di credito d’imposta di importo pari alla detrazione spettante;

- cessione di un credito d’imposta corrispondente alla detrazione spettante, ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari, con facoltà di successive cessioni.

In entrambi i casi, il credito d’imposta può essere ulteriormente ceduto anche se con le dovute limitazioni, come riportiamo qui di seguito.

La cessione del credito

Cerchiamo adesso di fare chiarezza sulla cessione del credito. In particolare, se questa in un primo momento poteva essere disposta in favore di:

- fornitori dei beni e dei servizi necessari alla realizzazione degli interventi;

- altri soggetti (persone fisiche, anche esercenti attività di lavoro autonomo o d’impresa, società ed enti);

- istituti di credito e intermediari finanziari.

per un numero illimitato di volte, oggi non è più così. Il legislatore ha infatti ritenuto opportuno limitare questo meccanismo a sole 3 volte massimo.

Il DL 13/2022, infatti stabilisce che è possibile utilizzare questo credito d’imposta cedendolo, dopo il primo passaggio derivato dallo sconto in fattura solo per 2 ulteriori volte. I soggetti a cui però è possibile cedere il credito sono però solamente:

“banche e intermediari finanziari iscritti all’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385, società appartenenti a un gruppo bancario iscritto all’albo di cui all’articolo 64 del predetto testo unico delle leggi in materia bancaria e creditizia ovvero imprese di assicurazione autorizzate ad operare in Italia ai sensi del de-creto legislativo 7 settembre 2005, n. 209, ferma restando l’applicazione dell’articolo 122 -bis , comma 4, del presente decreto, per ogni cessione intercorrente tra i predetti sog-getti, anche successiva alla prima.”

L’utilizzo del credito d’imposta in compensazione in F-24

I concetti che abbiamo riportato qui sopra si legano in maniera profonda all’utilizzo in compensazione tramite il modello F-24 dei crediti d’imposta anche in presenza di debiti fiscali.

I crediti d’imposta infatti, sia quelli maturati che quelli acquistati, possono poi essere portati in detrazione e quindi usati in compensazione orizzontale. Questa possibilità non riguarda solo il superbonus 110%, ma anche le detrazioni ordinarie come quelle del bonus casa, degli ecobonus, del bonus facciate, ecc.

Il limite entro cui è possibile utilizzare questi crediti in compensazione è di 2 milioni di euro come stabilito dalla nuova Legge di Bilancio 2022.

Precisiamo inoltre che il credito d’imposta è utilizzato con la stessa ripartizione in quote annuali con la quale sarebbe stata utilizzata la detrazione. In questo modo è possibile utilizzare la quota di credito d’imposta non utilizzata nell’anno in corso spalmandola negli anni successivi senza poter però essere chiesta a rimborso.

La compensazione in presenza di debiti fiscali

A questo punto sorge spontanea una domanda. Posso comunque utilizzare in compensazione i crediti d’imposta che ho acquistato o maturato anche se ho dei debiti fiscali iscritti a ruolo presso l’Agenzia delle Entrate? In altre parole, posso compensare i miei debiti con il fisco anche se ho già delle cartelle esattoriali non saldate?

Prima dell’approvazione del DL Rilancio, la normativa fiscale prevedeva un blocco all’utilizzo in compensazione dei crediti d’imposta in presenza di debiti fiscali per almeno 1500 euro. La normativa in questione però riguardava solamente la compensazione orizzontale di tali crediti, e non quella verticale (tra lo stesso tipo di imposte). Il blocco entrava in vigore solo in presenza di cartelle esattoriali non saldate ed assieme ad esso, al contribuente veniva corrisposta una sanzione del 50%.

L’articolo 122 del decreto Rilancio cambia totalmente quanto appena espresso prevedendo la possibilità di utilizzare i crediti d’imposta per la compensazione anche in presenza di debiti fiscali. In particolare, il testo dell’articolo è il seguente:

“non si applicano i limiti di cui all’articolo 31, comma 1, del decreto-legge 31 maggio 2010, n. 78, convertito, con modificazioni, dalla legge 30 luglio 2010, n. 122”.

Questo significa quindi che il fatto che una persona fisica abbia dei debiti fiscali scaduti non comporta il blocco all’utilizzo del credito d’imposta legato alle detrazioni cedibili. Una previsione che non riguarda solamente la prima cessione, ma anche tutte le successive, ovvero le altre due.

Clamoroso dietrofront: arriva il blocco della cessione del credito da parte del governo Meloni!

Con il Decreto Legge n. 11 del 16 febbraio 2023 è arrivato il tanto temuto “Blocco della cessione del credito”. Ma cosa significa? Perché si è arrivati a tanto?

Leggi tutto quello che devi sapere sullo sto alla cessione del credito qui!

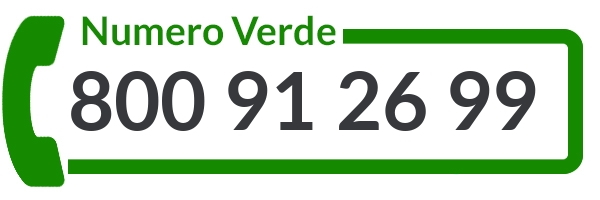

Vuoi saperne di più su come utilizzare il credito d’imposta o su come acquistarlo per portarlo in compensazione orizzontale? Compila il modulo che trovi qui sotto con i tuoi dati ed aspetta la chiamata del nostro operatore!